Revival Gold Inc. (TSXV: RVG, OTCQX: RVLGF) ("Revival Gold" oder das "Unternehmen") – https://www.commodity-tv.com/ondemand/companies/profil/revival-gold-inc/ – freut sich bekannt zu geben, dass es eine endgültige Vereinbarung über einen Unternehmenszusammenschluss mit Ensign Minerals Inc. ("Ensign") und Revival Gold Amalgamation Corp. ("Revival Subco") vom 9. Aprilth , 2024 (das "definitive Abkommen") abgeschlossen hat, wobei Revival Gold alle emittierten und ausstehenden Aktien von Ensign, einem privaten Unternehmen, im Austausch gegen insgesamt 61.376.126 Millionen Aktien von Revival Gold erwerben wird, basierend auf einem Umtauschverhältnis von 1,1667 Revival-Aktien für jede Ensign-Aktie. Nach Abschluss des geplanten Unternehmenszusammenschlusses (die "Transaktion") wird Revival Gold die technischen und wirtschaftlichen Studien auf dem neu erworbenen Goldprojekt Mercur (Mercur") in Utah, USA, fortsetzen und gleichzeitig die Genehmigungsvorbereitungen und die laufenden Explorationsarbeiten auf dem unternehmenseigenen Goldprojekt Beartrack-Arnett (Beartrack-Arnett") in Idaho, USA, fortsetzen.

In Verbindung mit der Transaktion haben Paradigm Capital Inc. und BMO Capital Markets Inc. zugestimmt, als Lead Agents und Joint Bookrunners im Namen eines Konsortiums von Agenten in Verbindung mit einem gleichzeitigen Angebot von Zeichnungsscheinen von Revival Subco (die "Zeichnungsscheine") für einen Bruttoerlös von insgesamt 7.000.000 C$ (das "gleichzeitige Angebot") zu handeln.

Höhepunkte der Transaktion

- Ermöglicht wertsteigerndes Wachstum. Mit gemessenen und angezeigten Mineralressourcen von insgesamt 2,4 Millionen Unzen Gold1,3 und abgeleiteten Mineralressourcen von 3,8 Millionen Unzen Gold2,3 erhöht die Transaktion die Haufenlaugungs-Goldressourcen von Revival Gold pro Aktie und schafft eines der größten reinen Goldentwicklungsunternehmen in den Vereinigten Staaten4 .

- Verkürzt die geschätzte Zeitspanne bis zur Goldproduktion mittels Heap Leach. Mercurs bevorzugter Standort auf überwiegend patentierten (privaten) Claims in einer halbtrockenen Zone mit bestehender Infrastruktur und einer kurzen Fahrt von Salt Lake City, Utah, entfernt, ist ideal für die Genehmigung und wird voraussichtlich das Ziel von Revival Gold beschleunigen, ein mittelgroßer US-Goldproduzent mit Haufenlaugung zu werden.

- Komplementäre und beträchtliche Anlagenbasis. Möglichkeit für ein kapitaleffizientes, schrittweises Produktionswachstum aus Brachflächen mit einem kombinierten Ziel einer Tagebau-Haufenlaugungsproduktion von 150.000 Unzen Gold pro Jahr aus Mercur und Beartrack-Arnett, die mit der Ausbeutung des Untertage-Mühlenmaterials von Beartrack-Arnett möglicherweise auf mehr als 250.000 Unzen Gold pro Jahr ansteigt. 5,6Ein schrittweiser Erschließungsansatz senkt das Risiko und schafft einen größeren Wert pro Aktie, wenn das Unternehmen wächst.

- Erhebliches Explorationspotenzial. Zahlreiche offene Explorationsziele wurden auf den umfangreichen Landpaketen sowohl bei Mercur im nordöstlichen Great Basin als auch bei Beartrack-Arnett im Idaho Orogenic Gold Belt identifiziert.

- Synergieeffekte. Die regionale Nähe der Projekte bietet das Potenzial, Effizienzsteigerungen in den Bereichen Management, G&A, Betrieb und öffentlicher Markt zu erzielen. Es sind keine nennenswerten zusätzlichen Managementressourcen erforderlich, da die Anlagen in benachbarten Bundesstaaten liegen, die etwa sechs Autostunden voneinander entfernt sind. Es besteht die Möglichkeit, projektübergreifende Erfahrungen und Fachkenntnisse zu nutzen, um bei Studien, Genehmigungen und der Verringerung des Projektrisikos zusammenzuarbeiten.

- Finanzielle Stärke. Die gleichzeitige Eigenkapitalfinanzierung in Höhe von 7 Millionen C$ und die vorhandenen Barmittel werden die Finanzierung unterstützen, um wichtige Meilensteine bei Mercur und Beartrack-Arnett zu erreichen.

- Erfahrene Führungspersönlichkeit im Goldbereich. Das entstehende Unternehmen wird über bedeutende Erfahrungen in der Exploration, Erschließung und dem Betrieb von Goldprojekten im Westen der USA verfügen und über eine strategische und kapitalmarktbezogene Führung aus Toronto verfügen, die von einer größeren Gruppe von Hauptaktionären unterstützt wird.

Anmerkungen: 1Enthält 86,2 Millionen Tonnen mit 0,87 g/t Gold in Beartrack-Arnett. 2Enthält 50,7 Millionen Tonnen mit 1,34 g/t Gold bei Beartrack-Arnett für 2,19 Millionen Unzen Gold und 89,6 Millionen Tonnen mit 0,57 g/t Gold bei Mercur für 1,64 Millionen Unzen Gold. 3Siehe "Preliminary Feasibility Study NI 43-101 Technical Report on the Beartrack-Arnett Heap Leach Project, Lemhi County, Idaho, USA", erstellt von Kappes, Cassidy & Associates, IMC, KCH und WSP, vom August 2nd , 2023, und "NI 43-101 Technical Report for the Mercur Project, Camp Floyd and Ophir Mining Districts, Tooele & Utah Counties, Utah, USA", erstellt von Lions Gate Geological Consulting Inc, RESPEC Company LLC, und Kappes, Cassidy & Associates, vom 1. Februarst , 2024, erstellt wurde, für weitere Details. 4Basierend auf der Analyse von Branchenkollegen, den ausstehenden Aktien von Revival Gold vor und nach der Transaktion und den Pro-forma-Mineralressourcen, die in den oben erwähnten technischen Berichten angegeben sind. 5Die Zielproduktion basiert auf der durchschnittlichen Produktion der Beartrack-Arnett PFS 2023 und dem zukünftigen Potenzial der Mineralressource Mercur. 6Berücksichtigt den potenziellen Untertagebetrieb für Beartrack-Arnett basierend auf den Faktoren der PFS-Mineralressource, einschließlich 2.500 tpd ungebrochener Durchsatz, Durchschnittsgehalt und Gewinnung.

"Mit der Hinzufügung von Mercur erwarten wir eine Verkürzung der geschätzten Zeitspanne bis zur Haufenlaugungs-Goldproduktion, während wir gleichzeitig die potenzielle Produktionsgröße von Revival Golds Haufenlaugungs-Goldgeschäft auf etwa 150.000 Unzen pro Jahr erhöhen. Die kombinierte Mineralressource wird Revival Gold auf dem Weg zu einem der größten reinen Goldentwicklungsunternehmen in den Vereinigten Staaten voranbringen", sagte Revival Gold President & CEO Hugh Agro.

Herr Agro kommentierte weiter: "Wir freuen uns, von den Aktionären von Ensign mit der zukünftigen Entwicklung von Mercur betraut zu werden. Die Transaktion ist ein "Win-Win"-Ergebnis für alle Beteiligten und schafft einen klaren Weg für Revival Gold, einen bedeutenden Wert für die Aktionäre freizusetzen, indem der Weg zu einem mittelgroßen Goldproduzenten im Tagebau mit Haufenlaugung potenziell beschleunigt wird. Mit Mercur erhält Revival Gold ein hochwertiges komplementäres Projekt zu einem attraktiven Akquisitionspreis von etwa 10 US$ pro Unze in situ. Die Einbeziehung eines Vermögenswerts, der das potenzielle Produktionsdatum von Revival Gold vorverlegt, stellt eine beträchtliche Verbesserung des Werts, des Risikoprofils und der Chancen für das Unternehmen dar".

John Knowles, Chairman und Director von Ensign, fügte hinzu: "Ensign freut sich über den Zusammenschluss mit Revival Gold, um für unsere jeweiligen Goldaktionäre einen Mehrwert zu schaffen. Das fusionierte Unternehmen wird über eine erfahrene Branchenführung, synergetische und komplementäre Gold-Assets und einen glaubwürdigen Geschäftsplan verfügen, um ein cash-flowender mittelgroßer Goldproduzent in den USA zu werden ".

Telefonkonferenz

Das Management wird im Laufe des Vormittags eine Telefonkonferenz abhalten, um die Übernahme von Ensign durch Revival Gold zu besprechen.

Informationen zum Anrufen finden Sie unten:

Geplanter Beginn: Mittwoch, 10. Aprilth , 2024, 10:00 Uhr EST

Einwahlnummer: 416-764-8658

Gebührenfrei in Nordamerika: 888-886-7786

Eine Aufzeichnung der Telefonkonferenz wird eine Woche lang unter 416-764-8691 oder gebührenfrei in Nordamerika unter 877-674-6060 verfügbar sein. Passcode für die Wiedergabe: 712425#.

Details zur Transaktion

Gemäß den Bedingungen des endgültigen Abkommens wird Revival Gold alle emittierten und ausstehenden Stammaktien von Ensign im Rahmen eines gesetzlich vorgeschriebenen dreigliedrigen Zusammenschlusses (der "Zusammenschluss") gemäß dem Business Corporations Act (British Columbia) erwerben, wobei Ensign und Revival Gold Amalgamation Corp, eine hundertprozentige Tochtergesellschaft von Revival Gold, die zum Zweck des Zusammenschlusses gegründet wurde, zu einem neuen Unternehmen ("Amalco") verschmolzen werden. Im Rahmen des Zusammenschlusses werden die Aktionäre von Ensign ("Ensign-Aktionäre"), mit Ausnahme der Ensign-Aktionäre, die ihre Widerspruchsrechte gültig ausgeübt und nicht zurückgezogen haben, 1,1667 Revival-Aktien (wie unten definiert) für jede Stammaktie von Ensign (jeweils eine "Ensign-Aktie") erhalten. Die Gegenleistung entspricht einem Kaufpreis von 0,4164 C$ pro Ensign-Aktie bzw. einer Bruttogegenleistung von etwa 21,9 Millionen C$, basierend auf einem angenommenen volumengewichteten 20-Tage-Durchschnittskurs pro Revival-Aktie von 0,3569 C$ vor der Bekanntgabe . Nach Abschluss des Zusammenschlusses wird Amalco eine hundertprozentige Tochtergesellschaft von Revival Gold werden. Zum Zeitpunkt dieses Dokuments sind (i) 113.159.547 Revival-Aktien emittiert und im Umlauf, und (ii) 52.606.605 Ensign-Aktien emittiert und im Umlauf. Nach Abschluss der Transaktion (und ohne Berücksichtigung des Concurrent Offering) wird Revival Gold voraussichtlich über 174.535.673 ausgegebene und ausstehende Revival-Aktien verfügen, wobei (i) etwa 65% dieser Revival-Aktien von den derzeitigen Aktionären von Revival Gold und (ii) etwa 35% dieser Revival-Aktien von den ehemaligen Aktionären von Ensign gehalten werden sollen.

Nach Abschluss der Transaktion wird Revival Gold die Muttergesellschaft und der alleinige Aktionär von Amalco sein und indirekt das derzeitige Geschäft von Ensign weiterführen. In Verbindung mit der Transaktion wird Ensign die Zustimmung seiner Aktionäre zur Verschmelzung auf einer Versammlung der Ensign-Aktionäre einholen, die gegen Ende April 2024 einberufen wird (die "Ensign-Versammlung"). Ein Informationsrundschreiben mit weiteren Informationen über die Verschmelzung wird den Ensign-Aktionären in Verbindung mit der Ensign-Versammlung zur Verfügung gestellt.

Das Board of Directors von Revival Gold und Ensign hat der Transaktion einstimmig zugestimmt, und das Board of Directors von Ensign empfiehlt den Ensign-Aktionären, für die Transaktion und die damit verbundenen Angelegenheiten zu stimmen. Das Board of Directors und das Management von Ensign sowie andere Aktionäre, die etwa 27 % der Ensign-Aktien repräsentieren, haben Vereinbarungen zur Unterstützung der Transaktion abgeschlossen. Wayne Hubert, der derzeitige Non-Executive Chairman von Revival Gold, ist President und CEO sowie Director von Ensign und hat sich aufgrund von Interessenkonflikten bei der Abstimmung über die Transaktion sowohl für Revival Gold als auch für Ensign enthalten. Der Abschluss der Transaktion unterliegt bestimmten aufschiebenden Bedingungen, einschließlich, aber nicht beschränkt auf: Die Zustimmung der Ensign-Aktionäre auf der Ensign-Versammlung, die Einholung aller erforderlichen behördlichen Genehmigungen, einschließlich der Genehmigung der TSXV , der Abschluss des Concurrent Offering mit einem Bruttoerlös von mindestens 5.000.000 $ und andere übliche Bedingungen für Transaktionen dieser Art.

Das Board of Directors von Revival Gold hat eine Stellungnahme von MPA Morrison Park Advisors Inc. erhalten, die besagt, dass die von Revival Gold im Rahmen der Transaktion zu zahlende Gegenleistung auf der Grundlage und vorbehaltlich der in dieser Stellungnahme genannten Annahmen, Einschränkungen und Qualifikationen aus finanzieller Sicht für Revival Gold angemessen ist.

Das Board of Directors von Revival Gold wird nach Abschluss der Transaktion voraussichtlich weiterhin aus sieben (7) Directors bestehen, wobei der von Ensign nominierte Board of Directors Norm Pitcher voraussichtlich Michael Mansfield als Director von Revival Gold ersetzen wird, der nach Abschluss der Transaktion von seinem Posten zurücktreten wird. Darüber hinaus wird Revival Gold nach Abschluss der Transaktion voraussichtlich den unabhängigen Director Tim Warman zum Non-Executive Chairman ernennen, wobei Hugh Agro als President & CEO und Director, John Meyer als Vice President, Engineering & Development und Lisa Ross als Vice President & CFO fungieren werden.

Mercur Gold Projekt Übersicht

Der Großteil der nachfolgend zusammengefassten Informationen über Mercur wurde dem technischen Bericht mit dem Titel "NI 43-101 Technical Report for the Mercur Project, Camp Floyd and Ophir Mining Districts, Tooele & Utah Counties, Utah, USA" entnommen, der von Lions Gate Geological Consulting Inc., RESPEC Company LLC und Kappes, Cassidy & Associates mit Datum vom 1. Februar 2024st erstellt wurde. Der technische Bericht wird innerhalb von 45 Tagen nach dieser Pressemitteilung auf dem SEDAR+-Profil von Revival Gold (www.sedarplus.ca) veröffentlicht werden. Den Lesern wird empfohlen, diesen technischen Bericht in seiner Gesamtheit zu lesen, einschließlich aller Qualifikationen, Annahmen und Ausschlüsse, die sich auf die Mineralressourcenschätzung beziehen. Dieser technische Bericht sollte als Ganzes gelesen werden, und die einzelnen Abschnitte sollten nicht aus dem Zusammenhang gerissen werden.

1. Standort und Geschichte

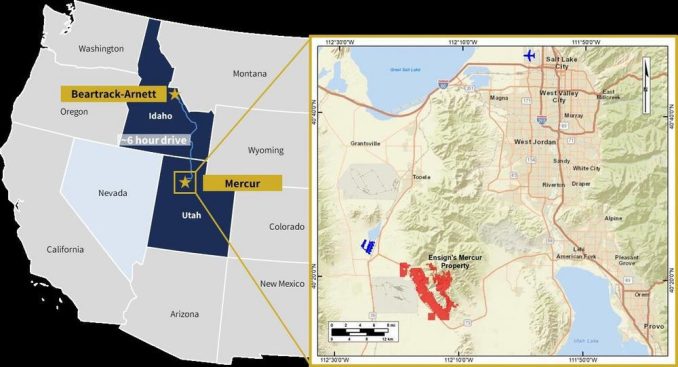

Mercur befindet sich 57 Kilometer südwestlich von Salt Lake City in den Oquirrh Mountains in Utah, einer stark mineralisierten Gebirgskette, in der sich auch die sedimentgebundenen Goldlagerstätten Barney’s Canyon und Melco sowie Bingham Canyon, eine der größten Kupfer-Gold-Minen der Welt, befinden. Siehe Abbildung 1, Standortkarte, unten.

In der Vergangenheit wurden im Mercur-Distrikt 2,6 Millionen Unzen Gold abgebaut, darunter etwa 1,5 Millionen Unzen Gold, die von der Getty Oil Company (Getty") und später von Barrick Gold (Barrick") im Zeitraum von 1983 bis 1998 aus Mercur gefördert wurden.

Mercur hält Anteile an 463 patentierten Bergbau-Claims, 426 steuerpflichtigen Landparzellen, 395 unpatentierten Bergbau-Claims, drei unpatentierten Werksgelände-Claims und sechs Pachtverträgen für metallhaltige Mineralien des Bundesstaates Utah, die 6.255 Netto-Hektar (ca. 15.300 Netto-Acres) an Mineralrechten umfassen. Die bestehenden Mineralressourcen befinden sich in erster Linie auf Privatland.

Barrick betrieb Mercur bis 1998, als es aufgrund der niedrigen Goldpreise geschlossen wurde. Seit der Schließung hat Barrick die Rekultivierung des Mercur-Geländes weitgehend abgeschlossen.

Im August 2020 schloss Ensign eine Abtretungsvereinbarung mit Rush Valley Exploration über 3.579 Nettohektar vor allem im Gebiet West Mercur ab, gefolgt von einer ebenfalls im August 2020 abgeschlossenen Fusionsvereinbarung mit Priority Minerals, die zusätzliche 213 Nettohektar im Gebiet South Mercur sichert.

Am 13. Mai 2021 schloss Ensign eine Optionsvereinbarung (die später am 13. Juni 2022, 15. Mai 2023 und 1. April 2024 geändert wurde) mit Barrick ab (die "Barrick-Vereinbarung"), um Barricks Anteile im Mercur-Gebiet zu erwerben (die "Mercur-Option"). Das Barrick-Abkommen in seiner geänderten Fassung, das am 2. Januar 2026 ausläuft, ermöglicht es Ensign, die Anteile von Barrick für insgesamt 20 Millionen US$ in bar oder, nach alleinigem Ermessen von Barrick, in Aktien zu erwerben, die wie folgt zu zahlen sind:

(i) 5 Millionen US-Dollar, fällig bei Ausübung der Mercur-Option;

(ii) 5 Millionen US$ fällig am ersten Jahrestag der kommerziellen Produktion bei Mercur;

(iii) 5 Millionen US-Dollar, fällig am zweiten Jahrestag der kommerziellen Produktion bei Mercur; und,

(iv) 5 Millionen US$ fällig am dritten Jahrestag der kommerziellen Produktion bei Mercur.

Darüber hinaus emittierte Ensign in Verbindung mit dem Barrick-Abkommen vier Millionen Ensign-Warrants mit einem Ausübungspreis von 0,25 C$ pro Ensign-Aktie und einem Verfallsdatum am 2. Januar 2029 und gewährte Barrick einen Net Smelter Return ("NSR") von 2 % auf dem Gebiet Main Mercur und einen NSR von 1 % auf bestimmten anderen Barrick-Claims im Mercur-Distrikt.

Ende August 2021 schloss Ensign eine Options- und Abtretungsvereinbarung mit Mountainwest Minerals für bestimmte Claims in South Mercur ab. Im Oktober 2021 wurden zwei Options- und Abtretungsvereinbarungen mit Sacramento Gold Mining (Dreijahresoption zur Exploration von 90 Nettohektar) und Geyser Marion Gold Mining (Dreijahresoption zur Exploration von 673 Nettohektar) abgeschlossen. Im Laufe des Jahres 2021 steckte Ensign mehrere Claims bei Main, North, South und West Mercur ab. Im Jahr 2022 erwarb Ensign eine Explorationslizenz mit einer Kaufoption für einen Claim, der sich im Besitz einer privaten Partei befand, und kaufte eine ausstehende Beteiligung von 4,2 % an einigen seiner Grundstücke, um eine 100 %ige Beteiligung zu konsolidieren. Im Jahr 2023 pachtete Ensign eine ausstehende 25%ige Beteiligung an bestimmten Claims, um seine Beteiligung auf 75% zu erhöhen. Die sich daraus ergebende Position der Mercur-Grundstücke ist in Abbildung 2, Claim-Karte des Mercur-Goldprojekts, unten dargestellt.

2. Mineralische Ressourcen und Geologie

Das Grundstück Mercur beherbergt eine abgeleitete Mineralressource von 89,6 Millionen Tonnen mit einem Gehalt von 0,57 g/t Gold, die 1,64 Millionen Unzen Gold enthält (siehe Tabelle 1, Mineralressource des Goldprojekts Mercur, unten).

Die Mineralressource Mercur wurde in Übereinstimmung mit den allgemein anerkannten Richtlinien geschätzt, die in den CIM Estimation of Mineral Resources and Mineral Reserves Best Practices Guidelines (29. November 2019) beschrieben sind, und wird in Übereinstimmung mit NI 43-101 gemeldet.

Die Schätzungen werden anhand von 3D-Blockmodellen vorgenommen, die auf geostatistischen Anwendungen unter Verwendung kommerzieller Minenplanungssoftware (MinePlan) basieren. Die Projektgrenzen beruhen auf einem lokalen Minenrastersystem. Für Main Mercur und South Mercur wurden getrennte Blockmodelle mit einer nominellen Blockgröße von 50 x 50 x 30 Fuß (15 x 15 x 9 Meter) erstellt. Die Probendaten stammen aus einer Kombination aus Oberflächen-Diamant- und Reverse-Circulation-Bohrungen. Die Durchstoßpunkte der Bohrlöcher in die mineralisierte Zone variieren, können jedoch in den Gebieten mit historischem Bergbau einen Abstand von etwa 25 bis 50 Fuß (8 bis 15 Meter) aufweisen.

In den Blockmodellen sind insgesamt 2.970 Bohrlöcher enthalten. Davon sind 2.861 Bohrungen historische Bohrungen, die in erster Linie von Barrick und Getty niedergebracht wurden, und 109 Bohrungen wurden von Ensign niedergebracht. Vergleiche zeigen, dass die Probenergebnisse der Ensign-Bohrungen und der Barrick-Bohrungen in allen untersuchten Gebieten übereinstimmen.

Die Mineralressourcenschätzung von Mercur wurde anhand der Untersuchungsergebnisse von Bohrlochproben und der Interpretation eines geologischen Modells erstellt, das sich auf die räumliche Verteilung von Gold und Silber bezieht. Die Interpolationsmerkmale wurden auf der Grundlage der Geologie, der Bohrlochabstände und der geostatistischen Analyse der Daten definiert. Die Mineralressourcen wurden entsprechend ihrer Nähe zu den Standorten der Probendaten klassifiziert und werden gemäß NI 43-101 in Übereinstimmung mit den CIM Definition Standards for Mineral Resources and Mineral Reserves (Mai 2014) gemeldet.

3. Exploration und Entwicklung

Revival Gold ist der Ansicht, dass das große regionale Paket auf Mercur ein attraktives Potenzial für zusätzliche Entdeckungen bietet, basierend auf der Erfolgsbilanz des Projekts in der Vergangenheit und den Ergebnissen der jüngsten Feldarbeiten von Ensign. Nichtsdestotrotz wird das Hauptziel von Revival Gold mit seinen Arbeitsprogrammen auf Mercur in den nächsten 6-12 Monaten darin bestehen, die Metallurgie voranzutreiben, das geologische Modell des Projekts zu optimieren und den Abschluss einer möglichen PEA zu verfolgen.

Auf dem Weg zu einer PEA wird Revival Gold voraussichtlich die Zusammenstellung historischer Daten, grundstücksweite Schürfungen, geologische Kartierungen und die Planung möglicher zukünftiger Explorationsbohrungen fortsetzen.

Es besteht das Potenzial, bestehende Ressourcen zu erweitern und neue Goldressourcen jenseits der Grubenränder der historischen Mine Mercur zu identifizieren. Bei South Mercur gibt es ebenfalls Möglichkeiten, die bekannte Goldmineralisierung zu erweitern.

Neben der potenziellen Erweiterung der bekannten Mineralisierung bei Main Mercur und South Mercur bietet Mercur auch mehrere Explorationsmöglichkeiten für neue Ziele. Bei Main Mercur ist das Potenzial für mineralisierte Zubringerstrukturen und tiefere, potenzielle stratigrafische Wirtseinheiten noch nicht ausreichend erkundet. Bei South Mercur, wo die Mineralisierung am Schnittpunkt der nördlich streichenden Mercur-Member-Betten und der nordwestlich verlaufenden Strukturzonen aufzutreten scheint, besteht das Potenzial für die Entdeckung neuer, ineinander übergehender Mineralisierungsschichten. Das West-Mercur-Gehäuse ist ein Gebiet auf der grünen Wiese, das Potenzial für Lagerstätten bietet, die unter einer relativ dünnen Schwemmschicht verborgen sind. North Mercur ist ein Explorationsgebiet im Frühstadium, das geologische Möglichkeiten für neue Silber- und Goldentdeckungen bietet.

4. Metallurgie

Die Mineralisierung bei Mercur besteht aus sehr feinen bis feinen Goldpartikeln in Verbindung mit Oxid-, Sulfid- und kohlenstoffhaltigen Mineralien. Das Oxidationsprofil in den Lagerstätten ist komplex und wird durch Flüssigkeitsbewegungen von unten nach oben und strukturelle Störungen beeinflusst. Zur Verarbeitung des höherwertigen Erzes wurde 1983 am Standort eine CIL-Anlage gebaut und in Betrieb genommen, die bis 1997 in Betrieb war. Diese CIL-Anlage war bis 1997 in Betrieb und produzierte etwa 1,5 Millionen Unzen Gold. Eine Haldenlaugungsanlage für das minderwertige Material war von 1985 bis 1998 in Betrieb und produzierte etwa 380.000 Unzen Gold. Im Jahr 1988 wurde eine Druckoxidationsanlage (POX") zur Behandlung von feuerfestem Sulfidmaterial installiert. Diese POX-Anlage war bis Februar 1996 in Betrieb und verarbeitete etwa 300.000 Unzen Gold, die letztendlich aus der CIL-Anlage stammten, vor. Mercur produzierte etwa 1,5 Millionen Unzen Gold, bis es 1998 von Barrick geschlossen wurde.

Ensign konzentrierte sich auf potenziell auslaugbares und/oder CIL-Material bei Mercur. In den Jahren 2022 und 2023 wurden erste metallurgische Testarbeiten für Ensign gemeinsam von Bureau Veritas Minerals in Richmond (British Columbia, Kanada) und ALS Metallurgy in Kamloops (British Columbia, Kanada) durchgeführt. Diese Arbeiten umfassten zehn CIL-Flaschenrollen-Zyanid-Eignungstests (2022) und zehn direkte Cyanidations- ("DCN") Laugungstests (2022).

Historische und Ensign-DCN-Testergebnisse wurden von Ensigns Beratern verwendet, um die Goldgewinnung durch Haufenlaugung zu schätzen. Die DCN-Schätzungen wurden in das Mercur-Blockmodell aufgenommen und anschließend um 15 % abgezinst, um die potenziellen Goldgewinnungsraten bei der Haufenlaugung widerzuspiegeln. Die für die Mineralressourcenschätzung von Mercur angenommenen Goldgewinnungsraten nach Bereichen sind in Tabelle 2 unten zusammengefasst.

Mercur verfügt über eine bestehende Infrastruktur mit einer gepflasterten Zufahrtsstraße zum Mercur-Sicherheitstor. Die ehemaligen Minenbüros von Barrick und das Sicherheitstor sind in Betrieb. Der Standort ist mit 460 kW an das Stromnetz angeschlossen und verfügt über einen potenziellen Zugang zu Wasser durch Brunnen, die von dem früheren Betrieb genutzt wurden. Die Brunnen und die damit verbundenen Wasserrechte befinden sich derzeit im Besitz von Tooele County und werden nicht genutzt.

Details zum gleichzeitigen Angebot

Revival Gold wird eine weitere Pressemitteilung herausgeben, in der die Details des geplanten Concurrent Offering beschrieben werden, sobald es abgeschlossen ist. Der Nettoerlös des Concurrent Offering wird von Revival Gold nach Abschluss der Transaktion voraussichtlich dazu verwendet werden, eine vorläufige wirtschaftliche Bewertung (Preliminary Economic Assessment – PEA") für Mercur abzuschließen, die Genehmigungsvorbereitungen für Beartrack-Arnett voranzutreiben, die Exploration von hochgradigem Material auf Beartrack-Arnett fortzusetzen sowie für das Betriebskapital und allgemeine Unternehmenszwecke. Darüber hinaus wird Revival Gold den Vermittlern eine Option einräumen, die für einen Zeitraum von bis zu zwei (2) Werktagen vor dem Abschluss des gleichzeitigen Angebots ganz oder teilweise ausgeübt werden kann, um bis zu 15 % der im Rahmen des gleichzeitigen Angebots angebotenen Zeichnungsscheine zusätzlich zu verkaufen. Das Concurrent Offering unterliegt der Festlegung der endgültigen Bedingungen, der Genehmigung durch die TSX Venture Exchange (die TSXV") und anderen erforderlichen behördlichen Genehmigungen. Das Concurrent Offering wird voraussichtlich Anfang Mai 2024 abgeschlossen.

Finanzielle Informationen auswählen

Die folgende Tabelle enthält ausgewählte Informationen zu den Finanzausweisen von Ensign. Diese Informationen stammen aus den ungeprüften Jahresabschlüssen von Ensign für die Geschäftsjahre zum 31. Dezember 2023 und 2022 sowie aus dem ungeprüften Zwischenabschluss von Ensign für die neun Monate bis zum 30. September 2023.

Seit der Gründung hat Ensign 52,6 Millionen Stammaktien für ein Entgelt von insgesamt 18,7 Millionen C$ (etwa 0,36 C$ pro Ensign-Stammaktie) emittiert und kumulative Explorationsausgaben von etwa 7.500.000 US$ getätigt.

Die Wertpapiere, die im Rahmen des gleichzeitigen Angebots oder der Transaktion angeboten werden, wurden und werden nicht gemäß dem U.S. Securities Act registriert und dürfen nicht in den Vereinigten Staaten oder an U.S.-Personen bzw. für deren Rechnung oder zugunsten von U.S.-Personen angeboten oder verkauft werden, es sei denn, es liegt eine Registrierung oder eine Ausnahme von den Registrierungsvorschriften vor. Diese Pressemitteilung stellt weder ein Verkaufsangebot noch eine Aufforderung zur Abgabe eines Kaufangebots dar, noch dürfen die Wertpapiere in einem Staat verkauft werden, in dem ein solches Angebot, eine solche Aufforderung oder ein solcher Verkauf ungesetzlich wäre. Die Begriffe "Vereinigte Staaten" und "U.S.-Person" entsprechen der Definition in Regulation S des U.S. Securities Act.

Berater und Rechtsbeistand

MPA Morrison Park Advisors Inc. fungiert als Finanzberater von Revival Gold. Peterson McVicar LLP fungiert als Rechtsberater von Revival Gold. Osler, Hoskin & Harcourt LLP fungiert als Rechtsberater von Ensign.

Qualifizierte Personen

John P.W. Meyer, Vice President, Engineering and Development, P.Eng., und Steven T. Priesmeyer, C.P.G., Vice President Exploration, Revival Gold Inc. sind die vom Unternehmen benannten qualifizierten Personen für diese Pressemitteilung im Sinne von National Instrument 43-101 Standards of Disclosure for Mineral Projects und haben den wissenschaftlichen und technischen Inhalt geprüft und genehmigt.

Über Revival Gold Inc.

Revival Gold ist ein wachstumsorientiertes Goldexplorations- und Erschließungsunternehmen. Das Unternehmen treibt das Goldprojekt Beartrack-Arnett in Idaho, USA, voran.

Beartrack-Arnett ist die größte ehemals produzierende Goldmine in Idaho. Das Projekt profitiert von einer umfangreichen bestehenden Infrastruktur und ist Gegenstand einer vor kurzem durchgeführten vorläufigen Machbarkeitsstudie für die mögliche Wiederaufnahme der Goldproduktion im Tagebau mit Haufenlaugung.

Seit der Zusammenlegung der Beartrack-Arnett-Ländereien im Jahr 2017 hat Revival Gold eine der größten Neuentdeckungen von Gold in den Vereinigten Staaten in den letzten zehn Jahren gemacht. Der mineralisierte Trend bei Beartrack erstreckt sich über fünf Kilometer und ist sowohl im Streichen als auch in der Tiefe offen. Die Mineralisierung bei Arnett ist in alle Richtungen offen.

Weitere Informationen, einschließlich der Jahresabschlüsse, technischen Berichte, Pressemitteilungen und anderer Informationen des Unternehmens, können unter www.revival-gold.com oder auf SEDAR+ unter www.sedarplus.ca abgerufen werden.

Für weitere Informationen wenden Sie sich bitte an:

Hugh Agro, Präsident oder CEO oder Lisa Ross, CFO

Telefon: (416) 366-4100 oder E-Mail: info@revival-gold.com.

In Europa:

Swiss Resource Capital AG

Jochen Staiger & Marc Ollinger

info@resource-capital.ch

www.resource-capital.ch

Ensign Minerals Inc.

Ensign ist ein privates Unternehmen, das nach dem Business Corporations Act (British Columbia) gegründet wurde und sich auf die Exploration von Edelmetallen im Mercur-Distrikt in Utah (USA) konzentriert. Ensign kontrolliert etwa 6.255 Hektar im Distrikt, wo die bekannte Mineralisierung auf hauptsächlich privat gehaltenen patentierten Claims vorkommt. Zu Ensigns Grundbesitz gehören Mercur, West Mercur, South Mercur und North Mercur.

Sicherheitshinweis

Weder die TSX Venture Exchange noch ihr Regulierungsdienstleister (gemäß der Definition dieses Begriffs in den Richtlinien der TSX Venture Exchange) übernehmen die Verantwortung für die Angemessenheit oder Richtigkeit dieser Pressemitteilung.

Diese Pressemitteilung enthält bestimmte "zukunftsgerichtete Informationen" im Sinne der kanadischen Wertpapiergesetzgebung und "zukunftsgerichtete Aussagen" im Sinne der US-amerikanischen Wertpapiergesetzgebung (zusammen "zukunftsgerichtete Aussagen"). Zukunftsgerichtete Aussagen bestehen nicht aus historischen Fakten. Zu den zukunftsgerichteten Aussagen gehören Schätzungen und Aussagen, die die zukünftigen Pläne, Zielsetzungen oder Ziele des Unternehmens beschreiben, einschließlich Formulierungen, die besagen, dass das Unternehmen oder die Geschäftsführung das Eintreten eines bestimmten Zustands oder Ergebnisses erwartet. Zukunftsgerichtete Aussagen können durch Begriffe wie "glaubt", "geht davon aus", "erwartet", "schätzt", "kann", "könnte", "würde", "wird" oder "plant" gekennzeichnet sein. Da zukunftsgerichtete Aussagen auf Annahmen beruhen und sich auf zukünftige Ereignisse und Bedingungen beziehen, sind sie naturgemäß mit Risiken und Ungewissheiten behaftet. Obwohl diese Aussagen auf Informationen beruhen, die dem Unternehmen derzeit zur Verfügung stehen, kann das Unternehmen nicht garantieren, dass die tatsächlichen Ergebnisse den Erwartungen der Geschäftsleitung entsprechen werden. Risiken, Ungewissheiten und andere Faktoren, die mit zukunftsgerichteten Aussagen verbunden sind, können dazu führen, dass die tatsächlichen Ereignisse, Ergebnisse, Leistungen, Aussichten und Chancen erheblich von den in solchen zukunftsgerichteten Aussagen ausgedrückten oder implizierten abweichen.

Zu den zukunftsgerichteten Aussagen in diesem Dokument zählen unter anderem der Fortschritt der Genehmigungsvorbereitungen und die laufenden Explorationsarbeiten bei Beartrack-Arnett, die Verkürzung des von Revival Gold geschätzten Zeitraums bis zur Goldproduktion durch Haufenlaugung, Aussagen hinsichtlich des potenziellen Produktionsumfangs des Goldgeschäfts von Revival Gold durch Haufenlaugung, die Möglichkeit eines kapitaleffizienten, schrittweisen Produktionswachstums von Brachflächen, ein schrittweiser Erschließungsansatz, der das Risiko senkt und einen größeren Wert pro Aktie schafft, während das Unternehmen wächst, potenzielle Synergien zwischen Revival Gold und Ensign, Risikofaktoren in Bezug auf den rechtzeitigen Erhalt aller erforderlichen Genehmigungen von Aktionären, Aufsichtsbehörden und Dritten für das gleichzeitige Angebot oder die Transaktion, einschließlich der Genehmigung der TSX Venture Exchange, dass das gleichzeitige Angebot oder die Transaktion nicht innerhalb des erwarteten Zeitrahmens oder überhaupt nicht oder nicht zu den derzeit vom Unternehmen erwarteten Bedingungen abgeschlossen werden kann, und zwar aus einer Reihe von Gründen, einschließlich, aber nicht beschränkt auf das Eintreten einer wesentlichen nachteiligen Änderung, einer Katastrophe, einer Gesetzesänderung oder eines anderen Versagens bei der Erfüllung der Bedingungen für den Abschluss des Angebotes; die Unfähigkeit des Unternehmens, die Erlöse aus dem Angebot wie erwartet zu verwenden; der Umfang des gleichzeitigen Angebots, die Wiederverkaufsbeschränkungen der im Rahmen des gleichzeitigen Angebots emittierten Wertpapiere, die Fähigkeit von Revival Gold, Werte für die Aktionäre freizusetzen und den Wert, das Risikoprofil und die Chancen für das Unternehmen zu verbessern, die Tatsache, dass Revival Gold über einen glaubwürdigen Geschäftsplan verfügt, um ein cash-flowendes mittelgroßes US-Unternehmen zu werden.S. Gold einen glaubwürdigen Geschäftsplan hat, um ein cash-flowender mittelgroßer US-Goldproduzent zu werden, der erwartete Zeitpunkt des Ensign Meetings, das primäre Ziel von Revival Gold mit seinen Arbeitsprogrammen auf Mercur in den nächsten 6-12 Monaten, die Metallurgie voranzutreiben, das geologische Modell des Projekts zu optimieren und den Abschluss einer potenziellen PEA zu verfolgen, die Erfüllung der Escrow Release Bedingungen, die Ziele des Unternehmens, Ziele und Zukunftspläne des Unternehmens sowie Absichtserklärungen, die Auswirkungen der Explorationsergebnisse, Mineralressourcen-/Reservenschätzungen und deren wirtschaftliche Analyse, Explorations- und Minenerschließungspläne, der Zeitplan für die Aufnahme des Betriebs, Schätzungen der Marktbedingungen und Aussagen zu den Ergebnissen der Vormachbarkeitsstudie, einschließlich der voraussichtlichen Kapital- und Betriebskosten, der laufenden Kosten, des Kapitalwerts, des internen Zinsfußes, der Amortisationszeit, der Prozesskapazität, der durchschnittlichen jährlichen Metallproduktion, der durchschnittlichen Prozessausbeute, der Konzessionserneuerung, der Genehmigung des Projekts, der voraussichtlichen Abbau- und Verarbeitungsmethoden, des in der Vormachbarkeitsstudie vorgeschlagenen Produktionsplans und Metallproduktionsprofils, der voraussichtlichen Bauzeit, der voraussichtlichen Lebensdauer der Mine, der voraussichtlichen Ausbeute und Gehalte, der voraussichtlichen Produktionsraten, der Infrastruktur, der Sozial- und Umweltverträglichkeitsstudien, der Verfügbarkeit von Arbeitskräften, der Steuersätze und der Rohstoffpreise, die die Erschließung des Projekts unterstützen würden. Zu den Faktoren, die dazu führen könnten, dass die tatsächlichen Ergebnisse wesentlich von solchen zukunftsgerichteten Aussagen abweichen, zählen unter anderem die Nichtidentifizierung von Mineralressourcen, die Nichtumwandlung von geschätzten Mineralressourcen in Reserven, die Unfähigkeit, die Modellierung und die Annahmen, auf denen die Interpretation der Ergebnisse basiert, nach weiteren Tests aufrechtzuerhalten, die Unfähigkeit, eine Machbarkeitsstudie abzuschließen, die eine Produktionsentscheidung empfiehlt, der vorläufige Charakter der metallurgischen Testergebnisse, Verzögerungen bei der Erlangung oder Nichterteilung der erforderlichen behördlichen, umweltrechtlichen oder sonstigen Projektgenehmigungen, Änderungen der behördlichen Anforderungen, politische und soziale Risiken, Ungewissheiten in Bezug auf die Verfügbarkeit und die Kosten der in Zukunft benötigten Finanzmittel, Ungewissheiten oder Herausforderungen im Zusammenhang mit den Eigentumsrechten an den Mineralien in den Projekten des Unternehmens, Änderungen an den Aktienmärkten, Inflation, Änderungen der Wechselkurse, Schwankungen der Rohstoff- und insbesondere der Goldpreise, Verzögerungen bei der Entwicklung von Projekten, Verzögerungen bei der Erschließung von Projekten, Kapital-, Betriebs- und Sanierungskosten, die erheblich von den Schätzungen abweichen, die kontinuierliche Verfügbarkeit von Kapital, Unfälle und Arbeitskonflikte sowie andere Risiken, die mit der Mineralexplorations- und -erschließungsbranche verbunden sind, die Unfähigkeit, zusätzliche Finanzmittel zu beschaffen, die Art und Weise, wie das Unternehmen seine Barmittel oder die Erlöse aus einem Angebot von Wertpapieren des Unternehmens verwendet, die Unfähigkeit, die Auswirkungen von COVID-19 auf das Geschäft des Unternehmens vorherzusagen und ihnen entgegenzuwirken, einschließlich, jedoch nicht darauf beschränkt, der Auswirkungen von COVID-19 auf die Rohstoffpreise, die Bedingungen auf dem Kapitalmarkt, die Beschränkung der Arbeitskräfte und des internationalen Reiseverkehrs sowie der Lieferketten, künftige klimatische Bedingungen, die Entdeckung neuer, großer, kostengünstiger Mineralvorkommen, das allgemeine Niveau der weltweiten Wirtschaftsaktivität, Katastrophen oder Umwelt- oder Klimaereignisse, die sich auf die Infrastruktur auswirken, von der das Projekt abhängt, sowie jene Risiken, die in den auf SEDAR+ hinterlegten öffentlichen Dokumenten des Unternehmens beschrieben sind. Obwohl das Unternehmen der Ansicht ist, dass die Annahmen und Faktoren, die bei der Erstellung der zukunftsgerichteten Aussagen in dieser Pressemitteilung verwendet wurden, angemessen sind, sollte man sich nicht auf diese Informationen verlassen, da sie nur zum Zeitpunkt dieser Pressemitteilung gültig sind und keine Garantie dafür gegeben werden kann, dass diese Ereignisse innerhalb des angegebenen Zeitrahmens oder überhaupt eintreten werden. Für eine detailliertere Erörterung einiger der Faktoren, die den zukunftsgerichteten Aussagen zugrunde liegen, sowie der Risiken, die die Fähigkeit des Unternehmens beeinträchtigen könnten, die in den in dieser Präsentation enthaltenen zukunftsgerichteten Aussagen dargelegten Erwartungen zu erfüllen, wird ausdrücklich auf das jüngste Jahresinformationsblatt verwiesen, das auf SEDAR+ veröffentlicht wurde. Das Unternehmen lehnt jegliche Absicht oder Verpflichtung ab, zukunftsgerichtete Aussagen zu aktualisieren oder zu revidieren, sei es aufgrund neuer Informationen, zukünftiger Ereignisse oder aus anderen Gründen, sofern dies nicht gesetzlich vorgeschrieben ist.

Swiss Resource Capital AG

Poststrasse 1

CH9100 Herisau

Telefon: +41 (71) 354-8501

Telefax: +41 (71) 560-4271

http://www.resource-capital.ch

CEO

Telefon: +41 (71) 3548501

E-Mail: js@resource-capital.ch

![]()