Insgesamt betrachtet lief es für das Unternehmen aus Toronto in den ersten drei Monaten dieses Jahres wie am sprichwörtlichen ‚Schnürchen‘: Der Gesteinsdurchsatz der 3 Minen konnte um 11 % auf fast 530.000 Tonnen gesteigert, die Metallproduktion um 28 % auf 3 Mio. Unzen Silber- bzw. 26,1 Mio. Pfund Kupferäquivalent ausgebaut und dazu noch verschiedene Explorationsprogramme erfolgreich abgeschlossen werden. Die im vergangenen Jahren im Bereich der peruanischen ‚Yauricocha‘-Mine durchgeführten Restrukturierungsmaßnahmen sowie das neue Equipment für die Erzaufbereitungsanlage der ‚Bolívar‘-Mine in Mexiko machen sich also allem Anschein nach bezahlt. Das große Sorgenkind bleibt aber nach wie vor die ebenfalls in Mexiko befindliche ‚Cusi‘-Mine, deren Produktion nach einem schwachen Schlussquartal 2016 abermals rückläufig war.

Zu den verschiedenen Minen im Einzelnen:

‚Yauricocha‘ – die Überfliegerin

Die ‚Yauricocha‘-Mine im Westen Perus, an der Sierra Metals zu rund 82 % beteiligt ist, erzielte im 1. Quartal einen neuen Verarbeitungsrekord von 251.180 Tonnen, womit man das Vorjahresergebnis um 21 % übertraf. Die Metallproduktion konnte in der Folge gar um 54 % auf 2,2 Mio. Unzen Silber- bzw. 18,8 Mio. Pfund Kupferäquivalent gesteigert werden. Grund hierfür waren vor allem höhere Silber-, Kupfer- und Zinkgehalte sowie verbesserte Gewinnungsraten, die u.a. zu einem Anstieg der Silberproduktion um 76 % auf fast eine halbe Millionen Unzen führten. Lediglich bei der – allerdings ohnehin nur nachrangigen – Goldproduktion war ein 27 %-iger Rückgang zu verzeichnen. Positiv wirkte sich dagegen der fortschreitende Abbau hochgradiger Areale wie der ‚Esperanza‘- oder der ‚Cuerpos Chicos‘-Zone aus. Das Sierra-Management rechnet daher auch damit, das derzeitige Produktionsniveau im weiteren Jahresverlauf halten zu können.

‚Bolívar‘ – die Konstante

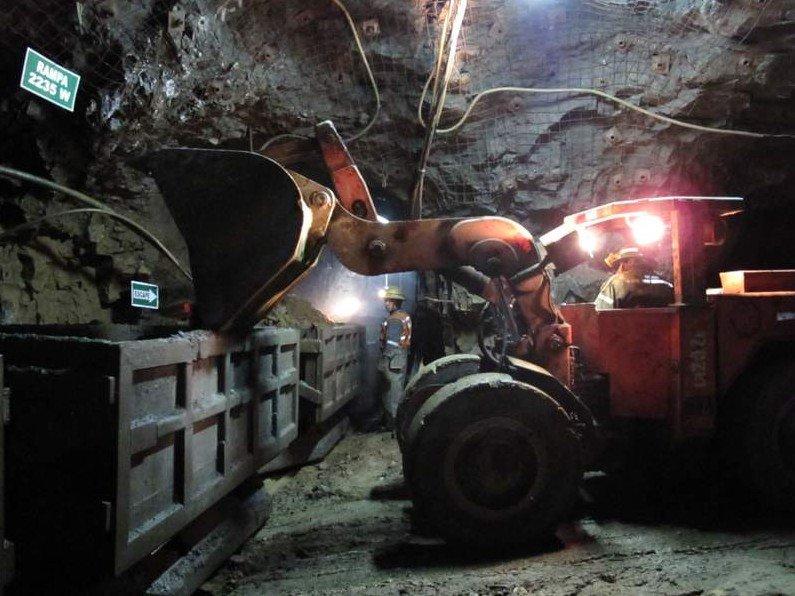

Die im mexikanischen Bundesstaates Chihuahua gelegene ‚Bolívar‘-Mine zeigte im 1. Quartal erneut eine solide Leistung. Der Durchsatz der Erzmühle stieg um 11 % auf rund 244.000 Tonnen und sorgte gemeinsam mit höheren Gewinnungsquoten, trotz niedriger Erzgehalte, für eine Produktionssteigerung um 9 % auf 5,8 Mio. Pfund Kupfer- bzw. 680.000 Unzen Silberäquivalent. Allerdings war der Edelmetallanteil dabei leicht rückläufig, während die gewonnene Kupfermenge dagegen um 13 % zulegte. In den kommenden Monaten will das Unternehmen die Produktion weiter ausbauen. Dafür soll u.a. der Fuhrpark der Mine bis zum Ende dieses Quartals schrittweise aufgestockt werden, um künftig noch mehr Material aus den Stollen abtransportieren zu können.

‚Cusi‘ – das Sorgenkind

Die ebenfalls in Chihuahua befindliche ‚Cusi‘-Mine konnte lediglich rund 34.500 Tonnen Erz – und damit 31 % weniger als im Vorjahreszeitraum – im 1. Quartal verarbeiten. Zudem führten niedrigere Erzgehalte und Gewinnungsraten zu einer annähernden Halbierung der Produktion auf letztlich 168.000 Unzen Silber- bzw. 1,4 Mio. Pfund Kupferäquivalent. Doch wie soll es weitergehen? Die Gesellschaft arbeitet aktuell an eine Neubewertung der Entwicklungspläne, nachdem man zunächst die Geologie der Mine erfolgreich neu interpretieren konnte. Für Hoffnung sorgt vor allem ein vor Kurzem abgeschlossenes 15.000 m-Bohrprogramm, bei dem man sich speziell auf die hochgradige ‚Santa Rosa de Lima‘-Zone fokussierte. Die dabei erzielten Ergebnisse flossen allerdings nicht in die in der vergangenen Woche vorgelegte Ressourcenschätzung ein, bei der man für die Mine 18,3 Mio. Unzen an ‚angezeigten‘ (‚indicated‘) sowie 13,7 Mio. Unzen an ‚geschlussfolgerten‘ (‚inferred‘) Silberäquivalent-Ressourcen ermitteln konnte. Ziel des Unternehmens ist es nun, die erzielten Erzgehalte möglichst bald wieder zu steigern. Dabei soll die Produktion bei etwa 400 Tonnen pro Tag konstant gehalten werden. Außerdem soll das geförderte Material nicht sofort der weiteren Aufbereitung zugeführt, sondern stattdessen zunächst nahe der Erzmühle gelagert und anschließend stoßweise verarbeitet werden. Ferner will man den Abbau verstärkt in Richtung der bereits erwähnten ‚Santa Rosa‘-Zone verlagern, um auf diese Weise höhere Erzgehalte zu erzielen.

Fazit:

Das 1. Quartal verlief für Sierra Metals – http://www.commodity-tv.net/c/search_adv/?v=297012 – produktionstechnisch sehr solide. Vor allem die Hauptmine ‚Yauricocha‘, die sich für mehr als 70 % der Gesamtförderung verantwortlich zeichnete, lieferte erneut ein Spitzenergebnis ab. Das angestrebte Jahresproduktionsziel von rund 11,5 bis 13,5 Mio. Unzen Silberäquivalent bleibt damit weiterhin realistisch. Allerdings besteht bei allen 3 Minen noch Verbesserungspotential hinsichtlich der erzielten Erzgehalte. Die Gesellschaft scheint mir diesbezüglich aber auf einem guten Weg, zumal die jüngsten Explorationsbemühungen durchaus positiv verliefen. Fraglich bleibt aber die weitere Zukunft der ‚Cusi‘-Mine, deren Gesamtförderkosten im 4. Quartal 2016 mehr als doppelt so hoch ausfielen wie der realisierte Silberpreis. Dass dies auf Dauer nicht funktionieren kann, dürfte jedermann klar sein. Andererseits stellt ‚Cusi‘ auch mit Abstand die kleinste Förderanlage des Unternehmens dar, so dass man sich dort durchaus das eine oder andere Experiment leisten kann. Zudem sollen die nachhaltigen Gesamtförderkosten (‚All-in sustaining costs‘) der Anlage im Jahresverlauf auf durchschnittlich 19,66 USD pro Unze sinken, womit man sich dem derzeitigen Silberpreisniveau zumindest deutlich annähern würde. Bleibt somit nur zu hoffen, dass für Sierras künftigen CEO Igor Gonzáles auch hier bald kein Grund mehr für ‚Sorgenmi(e)nen‘ besteht.

Gemäß §34 WpHG weise ich darauf hin, dass JS Research oder Mitarbeiter des Unternehmens jederzeit eigene Geschäfte in den Aktien der vorgestellten Unternehmen erwerben oder veräußern (z.B. Long- oder Shortpositionen) können. Das gilt ebenso für Optionen und Derivate, die auf diesen Wertpapieren basieren. Die daraus eventuell resultierenden Transaktionen können unter Umständen den jeweiligen Aktienkurs des Unternehmens beeinflussen. Die auf den "Webseiten", dem Newsletter oder den Research-Berichten veröffentlichten Informationen, Empfehlungen, Interviews und Unternehmenspräsentationen werden von den jeweiligen Unternehmen oder Dritten (sogenannte "third parties") bezahlt. Zu den "third parties" zählen z.B. Investor Relations- und Public Relations-Unternehmen, Broker oder Investoren. JS Research oder dessen Mitarbeiter können teilweise direkt oder indirekt für die Vorbereitung, elektronische Verbreitung und andere Dienstleistungen von den besprochenen Unternehmen oder sogenannten "third parties" mit einer Aufwandsentschädigung entlohnt werden. Auch wenn wir jeden Bericht nach bestem Wissen und Gewissen erstellen, raten wir Ihnen bezüglich Ihrer Anlageentscheidungen noch weitere externe Quellen, wie z.B. Ihre Hausbank oder einen Berater Ihres Vertrauens, hinzuzuziehen. Deshalb ist auch die Haftung für Vermögensschäden, die aus der Heranziehung der hier behandelten Ausführungen für die eigenen Anlageentscheidungen möglicherweise resultieren können, kategorisch ausgeschlossen. Die Depotanteile einzelner Aktien sollten gerade bei Rohstoff- und Explorationsaktien und bei gering kapitalisierten Werten nur so viel betragen, dass auch bei einem Totalverlust das Gesamtdepot nur marginal an Wert verlieren kann.

Besonders Aktien mit geringer Marktkapitalisierung (sogenannte "Small Caps") und speziell Explorationswerte sowie generell alle börsennotierten Wertpapiere sind zum Teil erheblichen Schwankungen unterworfen. Die Liquidität in den Wertpapieren kann entsprechend gering sein. Bei Investments im Rohstoffsektor (Explorationsunternehmen, Rohstoffproduzenten, Unternehmen die Rohstoffprojekte entwickeln) sind unbedingt zusätzliche Risiken zu beachten. Nachfolgend einige Beispiele für gesonderte Risiken im Rohstoffsektor: Länderrisiken, Währungsschwankungen, Naturkatastrophen und Unwetter (z.B. Überschwemmungen, Stürme), Veränderungen der rechtlichen Situation (z.B. Ex- und Importverbote, Strafzölle, Verbot von Rohstoffförderung bzw. Rohstoffexploration, Verstaatlichung von Projekten), umweltrechtliche Auflagen (z.B. höhere Kosten für Umweltschutz, Benennung neuer Umweltschutzgebiete, Verbot von diversen Abbaumethoden), Schwankungen der Rohstoffpreise und erhebliche Explorationsrisiken.

Disclaimer: Alle im Bericht veröffentlichten Informationen beruhen auf sorgfältiger Recherche. Die Informationen stellen weder ein Verkaufsangebot für die besprochenen Aktien, noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Dieser Bericht gibt nur die persönliche Meinung von Jörg Schulte wider und ist auf keinen Fall mit einer Finanzanalyse gleichzustellen. Bevor Sie irgendwelche Investments tätigen, ist eine professionelle Beratung durch ihre Bank unumgänglich. Den Ausführungen liegen Quellen zugrunde, die der Herausgeber und seine Mitarbeiter für vertrauenswürdig erachten. Für die Richtigkeit des Inhalts kann trotzdem keine Haftung übernommen werden. Für die Richtigkeit der dargestellten Charts und Daten zu den Rohstoff-, Devisen- und Aktienmärkten wird keine Gewähr übernommen. Es gelten ausschließlich die Englischen Originalmeldungen.

Swiss Resource Capital AG

Poststrasse 1

CH9100 Herisau

Telefon: +41 (71) 354-8501

Telefax: +41 (71) 560-4271

http://www.resource-capital.ch

E-Mail: info@js-research.de

![]()